วิกฤติหนี้สาธารณะยุโรป

วิกฤตหนี้สาธารณะยุโรป (หรือเรียก วิกฤตยูโรโซน) เป็นวิกฤตหนี้นานหลายปีซึ่งกำลังเกิดขึ้นในรัฐสมาชิกยูโรโซนหลายรัฐนับแต่สิ้นปี 2552 รัฐเหล่านี้ (ประเทศกรีซ โปรตุเกส ไอร์แลนด์ สเปน ไซปรัส) ไม่สามารถใช้หนี้หรือก่อหนี้ใหม่ชดใช้หนี้เก่า ซึ่งหนี้ภาครัฐของตนหรือให้เงินกู้ธนาคารชาติซึ่งมีหนี้พ้นตัว โดยปราศจากความช่วยเหลือของภาคีภายนอกอย่างกองทุนรักษาเสถียรภาพการเงินยุโรป (EFSF) ธนาคารกลางยุโรปหรือกองทุนการเงินระหว่างประเทศ มีเฉพาะประเทศกรีซที่ผิดนัดชำระหนี้ของตนในปี 2558 หลังได้รับการลดหนี้ในปี 2555 และมาตรการช่วยเหลืออื่น ๆ ตั้งแต่ปี 2553–2558

ตั้งแต่ปลาย พ.ศ. 2552 ความกลัววิกฤตหนี้สาธารณะเริ่มมีขึ้นในหมู่นักลงทุน โดยเป็นผลมาจากระดับหนี้สินภาคเอกชนและภาครัฐที่เพิ่มขึ้นทั่วโลก ร่วมกับคลื่นการลดระดับหนี้สินภาครัฐในบางประเทศยุโรป สาเหตุของวิกฤตดังกล่าวแตกต่างกันไปตามประเทศ ในหลายประเทศ หนี้สินภาคเอกชนเกิดจากการโอนหนี้สินภาคเอกชนจากฟองสบู่อสังหาริมทรัพย์ไปเป็นหนี้สาธารณะ โดยการให้เงินช่วยเหลือระบบการธนาคารและการสนองเพื่อชะลอเศรษฐกิจหลังฟองสบู่แตกของรัฐบาล ในประเทศกรีซ ค่าจ้างภาครัฐและข้อผูกมัดบำนาญที่ไม่ยั่งยืนยิ่งทำให้หนี้สินสูงขึ้นอีก โครงสร้างของยูโรโซนที่เป็นสหภาพการเงิน (เงินสกุลเดียว) โดยปราศจากสหภาพการคลัง (กฎภาษีและบำนาญสาธารณะต่างกัน) มีส่วนให้เกิดวิกฤตการณ์ และทำให้ผู้นำยุโรปไม่สามารถสนองต่อปัญหาได้[3][4]

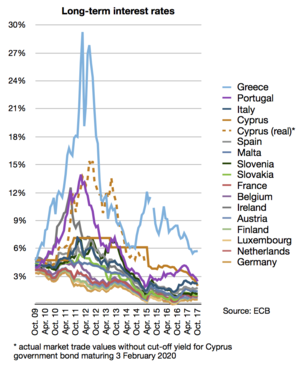

สถานการณ์เริ่มตึงเครียดโดยเฉพาะอย่างยิ่งในต้นปี พ.ศ. 2553[5][6] ซึ่งรวมไปถึงสมาชิกยูโรโซน กรีซ[7] ไอร์แลนด์ และโปรตุเกส และประเทศสหภาพยุโรปบางประเทศนอกพื้นที่ดังกล่าวด้วย[8] ไอซ์แลนด์ ประเทศซึ่งประสบวิกฤตการณ์ครั้งใหญ่ที่สุดใน พ.ศ. 2551 เมื่อระบบการธนาคารระหว่างประเทศทั้งหมดล้มลง กลายเป็นว่าได้รับผลกระทบน้อยจากวิกฤตหนี้สาธารณะ เนื่องจากรัฐบาลไม่สามารถจ่ายเงินช่วยเหลือแก่ธนาคารได้ ในสหภาพยุโรป โดยเฉพาะอย่างยิ่งประเทศที่หนี้สาธารณะเพิ่มขึ้นอย่างรุนแรงจากเงินช่วยเหลือธนาคาร วิกฤตความเชื่อมั่นได้เกิดขึ้นด้วยการเพิ่มผลตอบแทนพันธบัตรรัฐบาลขยายและมีการประกันความเสี่ยงสวอปการผิดนัดชำระหนี้ ระหว่างประเทศเหล่านี้กับสมาชิกสหภาพยุโรปอื่น ที่สำคัญที่สุดคือ เยอรมนี[9][10]

ขณะที่การเพิ่มขึ้นของหนี้สาธารณะถูกประกาศมากที่สุดในประเทศยูโรโซนไม่กี่ประเทศ แต่ปัญหาดังกล่าวก็เป็นที่รับรู้กันตลอดทั้งภูมิภาค[11] ในเดือนพฤษภาคม พ.ศ. 2554 วิกฤตการณ์ดังกล่าวเริ่มปรากฏสู่ผิวหน้า ความกังวลส่วนใหญ่อยู่ที่การก่อหนี้ใหม่เพื่อชดใช้หนี้สาธารณะของกรีซ[12] ชาวกรีกโดยทั่วไปปฏิเสธมาตรการรัดเข็มขัด และแสดงความไม่พอใจออกมาด้วยการประท้วง[13][14] ปลายเดือนมิถุนายน พ.ศ. 2554 สถานการณ์วิกฤตการณ์ถูกรัฐบาลกรีซควบคุมไว้ได้อีกครั้ง โดยรัฐบาลจัดการผ่านมาตรการรัดเข็มขัดใหม่ และผู้นำสหภาพยุโรปสัญญาจะให้เงินสนับสนุนแก่กรีซ[15]

ความกังวลเกี่ยวกับการขาดดุลของรัฐบาลและระดับหนี้ที่เพิ่มสูงขึ้นทั่วโลก[16][17] ประกอบกับสถานการณ์หนี้สาธารณะยุโรปที่เลวร้ายลงอย่างต่อเนื่อง[18] ได้ทำให้เกิดความตื่นตระหนกในตลาดการเงิน เมื่อวันที่ 9 พฤษภาคม พ.ศ. 2553 รัฐมนตรีกระทรวงการคลังยุโรปได้อนุมัติเงินช่วยเหลือครอบคลุมมูลค่าราว 750,000 ล้านยูโร โดยมีเป้าหมายรองรับเสถียรภาพทางการเงินทั่วยุโรป โดยการตั้งกองทุนรักษาเสถียรภาพการเงินยุโรป (European Financial Stability Facility)[19]

ในปี พ.ศ. 2553 วิกฤตหนี้สินส่วนใหญ่มีศูนยฺกลางจากสถานการณ์ในกรีซ ที่ซึ่งมีความกังวลเกี่ยวกับหนี้สาธารณะที่เพิ่มสูงขึ้น วันที่ 2 พฤษภาคม พ.ศ. 2553 กลุ่มประเทศยูโรโซนและกองทุนการเงินระหว่างประเทศตกลงที่จะให้กู้ยืมเงิน 110,000 ล้านยูโรแก่กรีซ โดยมีเงื่อนไขว่าจะต้องดำเนินมาตรการรัดเข็มขัดในกรีซอย่างเข้มงวด[20] นอกจากการให้ความช่วยเหลือทางการเงินแก่กรีซดังกล่าวแล้ว หลังจากนั้นยังได้มีการให้เงินช่วยเหลือมูลค่า 85,000 ล้านยูโรแก่ไอร์แลนด์ในเดือนพฤศจิกายน[21] และ 78,000 ล้านยูโรแก่โปรตุเกสในเดือนพฤษภาคม พ.ศ. 2554[22][23] วิกฤตครั้งนี้นับเป็นวิกฤตในยูโรโซนครั้งแรกนับตั้งแต่ก่อตั้งขึ้นเมื่อ พ.ศ. 2542

ในเดือนตุลาคม พ.ศ. 2554 ผู้นำยูโรโซนประชุมกันในกรุงบรัสเซลส์ตกลงแผนกระตุ้นเศรษฐกิจ เป็นมาตรการซึ่งออกแบบมาเพื่อป้องกันการล้มของเศรษฐกิจประเทศสมาชิกเนื่องจากหนี้สาธารณะ รวมทั้งข้อเสนอให้ลดมูลค่าทางบัญชีของพันธบัตรกรีซลง 50% เพื่อลดหนี้สินของกรีซ 100,000 ล้านยูโร เพิ่มกองทุนรักษาเสถียรภาพการเงินยุโรปเป็น 1 ล้านล้านยูโร และกำหนดให้ธนาคารยุโรปเพิ่มทุน 9% จนถึงเดือนพฤศจิกายน พ.ศ. 2554 ผู้นำยูโรโซนชุดเดียวกับที่ขยายแผนกระตุ้นเศรษฐกิจเพื่อช่วยยูโรโซนได้ขยายคำขาดต่อกรีซ ทั้งประธานาธิบดีนีกอลา ซาร์กอซีแห่งฝรั่งเศส และนายกรัฐมนตรีอังเกลา แมร์เคิลแห่งเยอรมนี แถลงต่อสาธารณะว่า รัฐบาลทั้งสองสุดทนกับเศรษฐกิจกรีซที่เต็มไปด้วยความยุ่งยากแล้ว[24] เพื่อฟื้นฟูความเชื่อมั่นในยุโรป ผู้นำอียูจึงได้ตกลงสร้างสหภาพการเงินร่วม ซึ่งมีการผูกมัดให้ประเทศสมาชิกนำรัฐบัญญัติงบประมาณสมดุลมาใช้[25][26]

ขณะที่หนี้สาธารณะได้เพิ่มขึ้นอย่างมากเฉพาะในประเทศยูโรโซนไม่กี่ประเทศ แต่ก็ได้มาเป็นปัญหาที่รับรู้ได้ทั้งยูโรโซน[27] อย่างไรก็ดี สกุลเงินยุโรปยังเสถียรอยู่[28] จนถึงกลางเดือนพฤศจิกายน พ.ศ. 2554 ยูโรกระทั่งมีการซื้อขายกับคู่ค้ารายใหญ่ของกลุ่มสูงกว่าเล็กน้อยเมื่อเทียบกับช่วงวิกฤตการณ์เริ่มต้นเสียอีก[29][30] สามประเทศที่ได้รับผลกระทบมากที่สุด กรีซ ไอร์แลนด์และโปรตุเกส รวมกันคิดเป็น 6% ของผลิตภัณฑ์มวลรวมภายในประเทศของยูโรโซน[31]

สาเหตุ แก้

(พ.ศ. 2553) ของบางประเทศยุโรป

วิกฤตหนี้สาธารณะยุโรปได้เป็นผลมาจากปัจจัยซับซ้อนหลายปัจจัยประกอบกัน รวมทั้งโลกาภิวัฒน์ของการเงิน ภาวะการปล่อยสินเชื่อที่ง่ายระหว่างช่วง พ.ศ. 2545-2551 ซึ่งกระตุ้นการปฏิบัติให้กู้ยืมและกู้ยืมความเสี่ยงสูง การค้าระหว่างประเทศไม่สมดุล ฟองสบู่อสังหาริมทรัพย์ซึ่งได้แตกนับแต่นั้น การเติบโตทางเศรษฐกิจที่ช้าใน พ.ศ. 2551 และหลังจากนั้น ทางเลือกนโยบายการเงินซึ่งเกี่ยวข้องกับรายได้และรายจ่ายของรัฐบาล โดยเฉพาะอย่างยิ่งการใช้จ่ายเพื่อสิทธิสูง และวิธีการที่ประเทศต่าง ๆ ใช้เพื่อให้เงินช่วยเหลือแก่อุตสาหกรรมการธนาคารที่ประสบปัญหาและผู้ถือพันธบัตรเอกชน ภาระหนี้เอกชนที่แบกรับหรือการสูญเสียความเป็นอันหนึ่งอันเดียวกันในสังคม (socializing)[32][33]

การบรรยายหนึ่งอธิบายสาเหตุของวิกฤตการณ์ว่า เริ่มต้นจากการเพิ่มขึ้นอย่างสำคัญของเงินออมซึ่งสามารถนำไปลงทุนได้ระหว่างช่วง พ.ศ. 2543-2550 เมื่อแหล่งตราสารหนี้ของโลกเพิ่มขึ้นจากอย่างน้อย 36 ล้านล้านดอลล่าร์สหรัฐใน พ.ศ. 2543 เป็น 70 ล้านล้านดอลล่าร์สหรัฐเมื่อถึง พ.ศ. 2550 "แหล่งเงินยักษ์" นี้เพิ่มขึ้นในฐานะเงินออมจากชาติกำลังพัฒนาอัตราเติบโตสูง ซึ่งเข้าสู่ตลาดทุนโลก นักลงทุนผู้มองหาผลตอบแทนที่สูงกว่าที่ให้โดยพันธบัตรกระทรวงการคลังสหรัฐจึงแสวงหาทางเลือกใหม่ทั่วโลก[34] การล่อใจที่เสนอโดยเงินออมที่มีให้พร้อมเช่นนั้นชนะนโยบายและกลไกการควบคุมจำกัดในประเทศแล้วประเทศเล่า เมื่อนักลงทุนตราสารหนี้ทั่วโลกแสวงหาผลตอบแทน และได้เกิดฟองสบู่ฟองแล้วฟองเล่าทั่วโลก เมื่อฟองสบู่เหล่านี้แตกก็ได้ทำให้ราคาสินทรัพย์ (เช่น การเคหะและอสังหาริมทรัพย์เชิงพาณิชย์) ลดลง หนี้สินซึ่งยังติดค้างต่อนักลงทุนทั่วโลกยังอยู่ที่ราคาเต็ม จึงก่อให้เกิดคำถามเกี่ยวกับความสามารถในการชำระหนี้ของรัฐบาลและระบบการธนาคารของประเทศต่าง ๆ[33]

การที่ประเทศยุโรปเข้ามาพัวพันกับวิกฤตการณ์การกู้ยืมและลงทุนเงินนั้นมีหลายวิธีแตกต่างกันไป ตัวอย่างเช่น ธนาคารของไอร์แลนด์ให้กู้ยืมเงินแก่ผู้พัฒนาอสังหาริมทรัพย์ และได้ก่อฟองสบู่อสังหาริมทรัพย์ขนาดมหึมา เมื่อฟองสบู่แตก รัฐบาลและผู้เสียภาษีของไอร์แลนด์จึงต้องแบกรับหนี้สินของเอกชน ในกรีซ รัฐบาลเพิ่มการผูกมัดกับข้ารัฐการในรูปของการจ่ายเงินเกินพอและผลประโยชน์บำนาญอย่างยิ่ง ระบบการธนาคารของไอซ์แลนด์เติบโตอย่างมาก ก่อให้เกิดหนี้สินต่อนักลงทุนทั่วโลก ("หนี้สินภายนอก") หลายเท่าของจีดีพี[33]

การติดต่อระหว่างกันในระบบการเงินโลกหมายความว่า หากประเทศหนึ่งผิดนัดชำระหนี้สาธารณะหรือเข้าสู่ภาวะเศรษฐกิจถดถอย ย่อมทำให้หนี้เอกชนภายนอกบางส่วนอยู่ในความเสี่ยง ระบบการธนาคารของประเทศเจ้าหนี้ก็เผชิญความสูญเสีย ตัวอย่างเช่น ในเดือนตุลาคม พ.ศ. 2554 ผู้ขอกู้ชาวอิตาลีเป็นหนี้ธนาคารฝรั่งเศสถึง 366,000 ล้านดอลล่าร์สหรัฐ (สุทธิ) หากอิตาลีไม่อาจจัดหาเงินทุนให้ได้ ระบบการธนาคารและเศรษฐกิจฝรั่งเศสอาจตกอยู่ภายใต้แรงกดดันอย่างมาก ซึ่งจะมีผลกระทบต่อเจ้าหนี้ฝรั่งเศส เป็นต้น ซึ่งกรณีดังกล่าวเรียกว่า "การแพร่ระบาดทางการเงิน"[35][36] อีกปัจจัยหนึ่งของการติดต่อระหว่างกัน คือ มโนทัศน์การคุ้มครองหนี้ สถาบันซึ่งเข้าสู่สัญญาเรียกว่า สวอปการผิดนัดชำระหนี้ (CDS) ซึ่งส่งผลให้ต้องจ่ายเงินหากเกิดการผิดนัดชำระหนี้ขึ้นต่อตราสารหนี้โดยเจาะจง (รวมทั้งพันธบัตรที่รัฐบาลออก) แต่ ด้วยสามารถซื้อสวอปการผิดนัดชำระหนี้ได้หลายอันบนความปลอดภัยเดียวกัน จึงไม่เป็นที่แน่ชัดว่าความเสี่ยงใดที่ระบบการธนาคารแต่ละประเทศจำต้องสวอปการผิดนัดชำระหนี้[37]

นักการเมืองบางคน ที่โดดเด่นคือ อังเกลา แมร์เคิล ย้ำถือว่าความรับผิดชอบต่อวิกฤตการณ์เป็นของเฮดจ์ฟันด์ และนักวิเคราะห์คนอื่นว่า "สถาบันที่จ่ายเงินช่วยเหลือด้วยพันธบัตรสาธารณะ กำลังแสวงหาประโยชน์จากวิกฤตการณ์งบประมาณในกรีซและที่อื่น"[38][39][40][41][42] แม้สถาบันการเงินบางแห่งจะได้รับกำไรชัดเจนจากหนี้สาธารณะกรีซที่พอกพูนขึ้นในระยะสั้น[43] แต่ในระยะยาวได้นำไปสู่วิกฤตการณ์ดังกล่าว

ระดับหนี้สาธารณะที่สูงขึ้น แก้

พ.ศ. 2535 สมาชิกสหภาพยุโรปลงนามสนธิสัญญามาสทริชท์ ซึ่งภายใต้สนธิสัญญานั้น ประเทศทั้งหลายสัญญาว่าจะจำกัดการใช้จ่ายแบบขาดดุลและระดับหนี้ อย่างไรก็ดี รัฐสมาชิกสหภาพยุโรปจำนวนหนึ่ง รวมทั้งกรีซและอิตาลี สามารถหลีกเลี่ยงกฎเหล่านี้และพรางการขาดดุลและระดับหนี้ของตนได้ ผ่านการใช้โครงสร้างเงินตราอันซับซ้อนและความเสี่ยงด้านเครดิต[44][45] โครงสร้างนี้ได้รับการออกแบบโดยธนาคารลงทุนสหรัฐอเมริกาที่มีชื่อเสียง ผู้ได้รับค่าตอบแทนมากมายสำหรับบริการ ส่วนธนาคารลงทุนเองนั้นมีความเสี่ยงด้านสินเชื่อเพียงเล็กน้อย จากการคุ้มครองทางกฎหมายพิเศษสำหรับคู่สัญญาตราสารอนุพันธ์ (derivatives counterparty)[44] การปฏิรูปการเงินภายในสหรัฐอเมริกานับแต่วิกฤตการณ์การเงิน เพียงแต่ช่วยเสริมการคุ้มครองพิเศษต่อตราสารอนุพันธ์ รวมทั้งการเข้าถึงการรับประกันของรัฐได้มากขึ้น ขณะที่ลดการเปิดเผยต่อตลาดการเงินที่กว้างกว่า[46]

นักการเมืองสหภาพยุโรปในบรัสเซลส์เพิกเฉยและรับรองกรีซว่ามีเศรษฐกิจปกติ แม้ในความเป็นจริงทางเศรษฐศาสตร์จะชี้ว่าสกุลเงินยูโรกำลังอยู่ในอันตราย นักลงทุนสันนิษฐานว่า พวกเขาให้กู้ยืมแก่รัฐบาลเยอรมนีที่เข้มแข็ง ขณะที่ซื้อพันธบัตรยูโรจากรัฐบาลกรีซที่อ่อนแอกว่าอย่างเป็นนัย ความเป็นอริทางประวัติศาสตร์ต่อตุรกีทำให้กรีซเพิ่มงบประมาณด้านการป้องกันประเทศจนสูง และเร่งให้เกิดการขาดดุลภาคสาธารณะ โดยได้รับเงินทุนจากธนาคารเยอรมนีและฝรั่งเศสเป็นหลัก[47]

(พ.ศ. 2553)

"นักเศรษฐศาสตร์ที่ถูกทำให้กลัว" หลายคนได้ประณามความเชื่อที่ได้รับความนิยมในสื่อว่า ระดับหนี้ประเทศยุโรปที่เพิ่มสูงขึ้นเกิดขึ้นจากการใช้จ่ายภาครัฐเกินตัว ตามข้อมูลการวิเคราะห์ของพวกเขา ระดับหนี้ที่เพิ่มขึ้นเป็นเพราะ การจ่ายเงินช่วยเหลือก้อนใหญ่ให้แก่ภาคการเงินรหว่างวิกฤตการณ์การเงินปลายคริสต์ทศวรรษ 2000 และการเติบโตทางเศรษฐกิจทั่วโลกช้าหลังจากนั้น การขาดดุลการเงินเฉลี่ยในพื้นที่ยูโรใน พ.ศ. 2550 อยู่ที่ 0.6% ก่อนที่จะเพิ่มเป็น 7% ระหว่างวิกฤตการณ์การเงิน ในช่วงเดียวกัน หนี้สาธารณะเฉลี่ยเพิ่มขึ้นจาก 66% เป็น 84% ของจีดีพี ผู้แต่งหนังสือยังเน้นว่าการขาดดุลการเงินในพื้นที่ยูโรนั้น เสถียรหรือแม้กระทั่งหดลงนับแต่ต้นคริสต์ทศวรรษ 1990[48] นักเศรษฐศาสตร์ชาวอเมริกัน พอล ครุกแมน ว่า กรีซที่เป็นประเทศเดียวที่ขาดความรับผิดชอบทางการเงินเป็นหัวใจของวิกฤตการณ์[49]

ไม่ว่าทางใด ระดับหนี้ที่สูงเพียงอย่างเดียวไม่อาจอธิบายวิกฤตการณ์ดังกล่าวได้ ตามข้อมูล ดิอีโคโนมิสท์อินเทลลิเจนซ์ยูนิต ฐานะของพื้นที่ยูโรดู "ไม่เลวรายลงและในบางแง่มุม ค่อนข้างดีกว่าฐานะของสหรัฐอเมริกาหรือสหราชอาณาจักร" การขาดดุลงบประมาณสำหรับพื้นที่ยูโรทั้งหมด (ดูกราฟ) ต่ำกว่ามากและอัตราส่วนหนี้ต่อจีดีพีของรัฐบาลพื้นที่ยุโรปที่ 86% ใน พ.ศ. 2553 เป็นระดับเดียวกับอัตราของสหรัฐอเมริกา ยิ่งไปกว่านั้น ความเป็นหนี้ของภาคเอกชนทั่วพื้นที่ยูโรต่ำกว่ามากเมื่อเทียบกับเศรษฐกิจแองโกล-แซกซอน (ประเทศที่พูดภาษาอังกฤษ) ที่พุ่งขึ้น[50]

ความไม่สมดุลทางการค้า แก้

(พ.ศ. 2553)

นักวิจารณ์อย่างนักหนังสือพิมพ์ ไฟแนนเชียลไทมส์ มาร์ติน วูลฟ์ ได้ประเมินว่ารากเหง้าของวิกฤตเติบโตมาจากความไม่สมดุลทางการค้า เขาสังเกตในช่วงก่อนวิกฤตการณ์ ตั้งแต่ พ.ศ. 2542 ถึง 2550 ว่า เยอรมนีมีหนี้สาธารณะและการขาดดุลการเงินเทียบกับจีดีพี ดีกว่ามากเมื่อเทียบกับสมาชิกยูโรโซนที่ได้รับผลกระทบหนักที่สุด ในช่วงเดียวกัน ประเทศเหล่านี้ (โปรตุเกส ไอร์แลนด์ อิตาลีและสเปน) มีดุลการชำระเงินเลวกว่ามาก[51] ขณะที่การค้าส่วนเกินของเยอรมนีเพิ่มขึ้นเป็น % ต่อจีดีพีหลัง พ.ศ. 2542 เป็นต้นมา แต่การขาดดุลของอิตาลี ฝรั่งเศสและสเปนล้วนเลวลง

ล่าสุด ฐานะการค้าของกรีซเริ่มดีขึ้น[52] ในช่วงเดือนพฤศจิกายน พ.ศ. 2553 ถึงเดือนตุลาคม พ.ศ. 2554 การนำเข้าลดลง 12% ขณะที่การส่งออกเติบโต 15% (40% แก่ประเทศนอกกลุ่มอียูเมื่อเทียบกับเดือนตุลาคม พ.ศ. 2553)[52]

ความไม่ยืดหยุ่นของนโยบายการเงิน แก้

เพราะสมาชิกภาพของยูโรโซนสถาปนานโยบายการเงินเดียว รัฐสมาชิกแต่ละรัฐจึงไม่อาจดำเนินการได้โดยลำพัง ที่ขัดแย้งกัน สถานการณ์นี้ก่อให้เกิดความเสี่ยงผิดนัดชำระหนี้สูงกว่าที่เศรษฐกิจนอกยูโรโซนที่เล็กกว่าเผชิญ เช่น สหราชอาณาจักร ซึ่งสามารถ "พิมพ์เงิน" เพื่อจ่ายเจ้าหนี้และบรรเทาความเสี่ยงการผิดนัดชำระหนี้ ซึ่งทางเลือกดังกล่าวไม่อาจกระทำได้ในกรณีรัฐอย่างฝรั่งเศส โดย "การพิมพ์เงิน" หน่วยเงินของประเทศนั้นจะมีค่าลดลงเมื่อเทียบกับคู่ค้า (ยูโรโซน) ทำให้การส่งออกถูกลง ซึ่งโดยหลักการแล้วทำให้ดุลการค้าดีขึ้น เพิ่มจีดีพีและมีรายได้จากภาษีอากรสูงขึ้นเมื่อวัดในรูปตัวเงิน[53] ยิ่งไปกว่านั้น ในทางกลับกัน สินทรัพย์ที่ถือในสกุลเงินซึ่งได้ลดค่าลงทำให้ผู้ถือประสบความสูญเสีย ตัวอย่างเช่นเมื่อถึงปลาย พ.ศ. 2554 หลังอัตราการแลกเปลี่ยนตกลง 25% และเงินเฟ้อสูงขึ้น 5% นักลงทุนยูโรโซนในสเตอร์ลิง ซึ่งติดกับอัตราแลกเปลี่ยนยูโร ได้รับมูลค่าการจ่ายเงินหนี้นี้คืนลดลงประมาณ 30%[54]

การสูญเสียความเชื่อมั่น แก้

ก่อนหน้าการลุกลามของวิกฤตการณ์ ทั้งผู้วางระเบียบและธนาคารต่างสันนิษฐานว่า หนี้สาธารณะจากยูโรโซนนั้นปลอดภัย ธนาคารมีการถือครองพันธบัตรจากเศรษฐกิจอ่อนแอกว่าอยู่มาก เช่น กรีซ ซึ่งเสนอค่าธรรมเนียมพิเศษเล็ก ๆ และดูเหมือนยังมีสภาพดีอยู่เท่า ๆ กัน

หากเมื่อวิกฤตการณ์ลุกลามขึ้น ก็เป็นที่ประจักษ์ว่าพันธบัตรกรีซ และอาจรวมถึงพันธบัตรประเทศอื่นด้วย ให้ความเสี่ยงสูงกว่ามาก การรู้เห็นการขาดแคลนข้อมูลเกี่ยวกับความเสี่ยงของหนี้สาธารณะยุโรปเป็นผลประโยชน์ทับซ้อนของธนาคารที่มีรายได้มากจากการจัดจำหน่ายพันธบัตร[55] การสูญเสียความเชื่อมั่นนั้นสังเกตได้จากราคาสวอปการผิดนัดชำระหนี้ที่สูงขึ้น ซึ่งชี้ให้เห็นถึงความคาดหวังของตลาดเกี่ยวกับความน่าเชื่อถือด้านการเงินของประเทศ (ดูกราฟ)

ยิ่งไปกว่านั้น นักลงทุนมีความสงสัยเกี่ยวกับความเป็นไปได้ของผู้วางนโยบาย ที่จะยับยั้งวิกฤตการณ์ดังกล่าวได้อย่างรวดเร็ว เพราะหลายประเทศซึ่งใช้เงินสกุลยูโรมีทางเลือกนโยบายการเงินน้อยกว่ามาก (เช่น ประเทศเหล่านี้ไม่สามารถพิมพ์เงินในสกุลของตนเพื่อจ่ายผู้ถือหนี้ได้) ทางแก้บางอย่างต้องอาศัยความร่วมมือหลายประเทศ และธนาคารกลางยุโรปมีอาณัติควบคุมเงินเฟ้อแต่ไม่มีอาณัติการจ้างงาน ซึ่งขัดกับธนาคารกลางสหรัฐ ซึ่งมีอาณัติทั้งสอง ตามข้อมูลของ ดิอีโคโนมิสต์ วิกฤตการณ์นี้ "เป็นวิกฤติการเมืองมากพอ ๆ กับทางเศรษฐกิจ" และเป็นผลของข้อเท็จจริงที่ว่าพื้นที่ยูโรไม่ได้รับการสนับสนุนจากสินส่วนสถาบัน (และพันธบัตรลูกหนี้ร่วมคู่) ของรัฐ[50]

เมื่อวันที่ 5 ธันวาคม พ.ศ. 2554 เอสแอนด์พีกำหนดระดับความน่าเชื่อถือของประเทศระยะยาวแก่ 15 สมาชิกยูโรโซนไว้ที่ "เฝ้ามองความน่าเชื่อถือ" (CreditWatch) โดยแสดงเจตนาลดระดับ เอสแอนด์พีเขียนเช่นนี้เนื่องจาก "ความเครียดเกี่ยวกับระบบจากห้าปัจจัยที่สัมพันธ์กัน ได้แก่ 1) สภาวะการปล่อยสินเชื่อที่รัดกุมขึ้นทั่วยูโรโซน, 2) ส่วนชดเชยความเสี่ยง (risk premium) ที่สูงขึ้นอย่างเห็นได้ชัดต่อประเทศยูโรโซนจำนวนเพิ่มมากขึ้น รวมทั้งบางประเทศที่ปัจจุบันถูกจัดให้อยู่ในระดับ "AAA", 3) ความไม่ลงรอยกันต่อเนื่องในหมู่ผู้วางนโยบายยุโรป ว่าจะรับมือกับวิกฤตความเชื่อมั่นของตลาดฉับพลันอย่างไร และ ในระยะยาว ว่าจะประกันการบรรจบกันทางเศรษฐกิจ การเงินและภาษีที่ดีกว่าในบรรดาสมาชิกยูโรโซนอย่างไร, 4) ระดับความเป็นนี้ภาครัฐและครัวเรือนที่สูงทัวพื้นที่ยูโรโซนอันกว้างใหญ่, และ 5) ความเสี่ยงการถดถอยทางเศรษฐกิจที่สูงขึ้นในยูโรโซนโดยรวมใน พ.ศ. 2555 ขณะนี้ เราคาดหวังว่าปริมาณการผลิตจะลดลงปีหน้าในประเทศอย่างสเปน โปรตุเกสและกรีซ แต่ปัจจุบันเรากำหนดความเป็นไปได้ 40% ที่ปริมาณการผลิตจะลดลงในยูโรโซนทั้งหมด"

วิกฤตหนี้สินกรีซ แก้

สาเหตุ แก้

เศรษฐกิจกรีซเป็นหนึ่งในเศรษฐกิจโตเร็วที่สุดในยูโรโซนตั้งแต่ พ.ศ. 2543 ถึง 2550 ระหว่างช่วงนั้น อัตราเติบโตทางเศรษฐกิจอยู่ที่ 4.2% ต่อปี โดยมีเงินลงทุนต่างประเทศท่วมประเทศ[56] เศรษฐกิจอันแข็งแกร่งและผลตอบแทนพันธมิตรรัฐบาลที่ตกลง ทำให้รัฐบาลกรีซดำเนินขาดดุลทางโครงสร้างครั้งใหญ่ ตามบทบรรณาธิการตีพิมพ์โดยหนังสือพิมพ์กรีซฝ่ายขวา Kathimerini การขาดดุลสาธารณะใหญ่ ๆ เป็นหนึ่งในลักษณะที่เป็นโครงสร้างทางสังคมของกรีซนับตั้งแต่สมัยฟื้นฟูประชาธิปไตยใน พ.ศ. 2517 หลังโค่นล้มรัฐบาลเผด็จการทหารฝ่ายขวา รัฐบาลต้องการนำประชากรส่วนที่เอียงซ้ายและเคยถูกตัดสิทธิต่าง ๆ กลับเข้าสู่เศรษฐกิจกระแสหลัก[57] และเพื่อบรรลุวัตถุประสงค์ดังกลาว รัฐบาลกรีซหลายชุดจึงดำเนินการขาดดุลครั้งใหญ่เพื่อจัดหาเงินทุนแก่อาชีพภาคเอกชน บำนาญและประโยชน์ทางสังคมอื่น ๆ[58] ตั้งแต่ พ.ศ. 2536 หนี้ต่อจีดีพีของกรีซอยู่เหนือระดับ 100%[59]

เดิมการลดค่าเงินช่วยการกู้ยืม หลังการเริ่มใช้เงินสกุลยูโรในเดือนมกราคม พ.ศ. 2544 เดิมกรีซสามารถกู้ยืมได้เนื่องจากอัตราดอกเบี้ยพันธบัตรรัฐบาลที่ต่ำกว่าสามารถควบคุมได้ วิกฤตการณ์การเงินปลายยคริสต์ทศวรรษ 2000 ซึ่งเริ่มต้นใน พ.ศ. 2550 ได้มีผลกระทบใหญ่หลวงโดยเฉพาะต่อกรีซ อุตสาหกรรมใหญ่ที่สุดสองแห่งของประเทศ คือ การท่องเที่ยวและการขนส่งสินค้าทางเรือ ได้รับผลกระทบอย่างเลวร้ายโดยมีรายได้ลดลง 15% ใน พ.ศ. 2552[59]

รัฐบาลกรีซได้รายงานสถิติทางเศรษฐกิจอย่างเป็นทางการของประเทศอย่างผิด ๆ มาอย่างต่อเนื่องและเจตนา[60][61] เพื่อให้ดูเหมือนว่าเป็นไปตามแนวปฏิบัติด้านการเงินของยูโรโซน เมื่อถึงต้นปี พ.ศ. 2553 มีการค้นพบกว่ากรีซได้จ่ายเงินให้แก่โกลด์แมนแซกส์และธนาคารอื่น ๆ เป็นจำนวนหลายร้อยล้านดอลล่าร์สหรัฐเป็นค่านายหน้าตั้งแต่ พ.ศ. 2544 เป็นต้นมา เพื่อจัดการธุรกรรมเพื่อปกปิดระดับการกู้ยืมที่แท้จริง[62] จุดประสงค์ของการตกลงที่ทำโดยรัฐบาลกรีซหลายสมัยนี้เพื่อให้รัฐบาลสามารถใช้จ่ายเงินได้เกินกว่ารายได้ ขณะที่ซ่อนตัวเลขหนี้สินที่แท้จริงจากผู้สังเกตการณ์ของสหภาพยุโรป[63]

ในปี พ.ศ. 2552 รัฐบาลจอร์จ ปาปันเดรอูได้ทบทวนหนี้สินของประเทศจากที่เคยประมาณไว้ที่ 6% เป็น 12.7%[64] ในเดือนพฤษภาคม พ.ศ. 2553 หนี้สินภาครัฐของกรีซอยู่ที่ประมาณ 13.6%[65] ซึ่งถือว่าเป็นหนึ่งในประเทศที่มีหนี้สินภาครัฐสูงที่สุดในโลกเมื่อเทียบกับจีดีพี[66] หนี้สินภาครัฐของกรีซประมาณการอยู่ที่ 216,000 ล้านยูโรในเดือนมกราคม พ.ศ. 2553[67] ตลาดพันธบัตรรัฐบาลกรีซนั้นน่าเชื่อถือสำหรับนักลงทุนต่างประเทศ โดยมีบางรายงานเสนอแนะว่าพันธบัตรรัฐบาลกรีซนั้นกว่า 70% ถือครองโดยบุคคลต่างด้าว[68]

ต่อมา วันที่ 27 เมษายน พ.ศ. 2553 เรดติงหนี้สินกรีซถูกลดลงเหลือระดับแรกของสถานะ "ขยะ" โดยสแตนดาร์ดแอนด์พัวร์ส ท่ามกลางความกลัวว่าจะเกิดการผิดชำระหนี้โดยรัฐบาลกรีซ[69] อัตราดอกเบี้ยของพันธบัตรรัฐบาลสองปีเพิ่มสูงขึ้นเป็นถึง 15.3% หลังจากการลดสถานะดังกล่าว[70] นักวิเคราะห์บางคนตั้งคำถามถึงความสามารถของกรีซที่จะก่อหนี้ใหม่เพื่อชดใช้หนี้ที่มีอยู่แล้ว สแตนดาร์ดแอนด์พัวร์สประเมินว่า ในเหตุการณ์ที่นักลงทุนที่ถูกผิดชำระหนี้นั้นจะสูญเสียเงินลงทุนของตนไปถึง 30-50%[69] ตลาดหลักทรัพย์ทั่วโลกปรับตัวลดลงหลังจากมีแถลงการณ์ดังกล่าว[71]

หลังจากการลดระดับโดยฟิทช์ มูดีส์ และเอสแอนด์พี[72] อัตราดอกเบี้ยพันธบัตรรัฐบาลกรีซเพิ่มสูงขึ้นในปี พ.ศ. 2553 ทั้งในลักษณะสมบูรณ์และเมื่อเปรียบเทียบกับพันธบัตรรัฐบาลเยอรมัน[73] อัตราดอกเบี้ยได้เพิ่มสูงขึ้น โดยเฉพาะอย่างยิ่งหลังจากมีการลดระดับเรตติงลงอย่างต่อเนื่อง

มาตรการรัดเข็มขัดและข้อตกลงกู้ยืม แก้

วันที่ 5 มีนาคม พ.ศ. 2553 รัฐสภากรีซผ่านร่างรัฐบัญญัติคุ้มครองเศรษฐกิจ ซึ่งคาดว่าจะช่วยลดรายจ่ายภาครัฐลงถึง 48,000 ล้านยูโรโดยการดำเนินมาตรการหลายอย่าง[74] รวมทั้งการลดค่าจ้างภาคเอกชน เมื่อวันที่ 23 เมษายน รัฐบาลกรีซร้องขอให้มีการส่งเงินช่วยเหลือทางเศรษฐกิจของสหภาพยุโรปและกองทุนการเงินระหว่างประเทศ[75] กรีซนั้นต้องการเงินก่อนวันที่ 19 พฤษภาคม มิฉะนั้นแล้วหนี้จะเพิ่มขึ้นเป็นถึง 11,300 ล้านดอลล่าร์สหรัฐ[76][77][78]

วันที่ 2 พฤษภาคม ได้มีการบรรลุข้อตกลงกู้ยืมระหว่างกรีซ กลุ่มประเทศยูโรโซนอื่น และกองทุนการเงินระหว่างประเทศ ข้อตกลงประกอบด้วยเงินกู้ทันที 45,000 ล้านยูโรที่จะได้รับในปี พ.ศ. 2553 และเงินกู้อื่น ๆ จะได้รับในภายหลัง ซึ่งคิดเป็นมูลค่าทั้งหมด 110,000 ล้านยูโรตามที่ได้ตกลงกันไว้[79][80] ดอกเบี้ยของการให้กู้ครั้งนี้เป็น 5% ซึ่งถือว่าค่อนข้างสูงสำหรับเงินช่วยเหลือทางเศรษฐกิจใด ๆ รัฐบาลกรีซตกลงที่จะดำเนินมาตรการรัดเข็มขัดรอบที่สี่และห้าในเวลาต่อมา มาตรการเหล่านี้ประกอบด้วย[81]

- ภาคเอกชนจะต้องจำกัดโบนัสลงเหลือ 1,000 ยูโร ทุกสองปี และยกเลิกโบนัสสำหรับผู้ที่มีรายได้มากกว่า 3,000 ยูโรต่อเดือน

- จำกัดการจ่ายเงินบำนาญจนถึงเดือนที่ 13 และ 14 เหลือ 800 ยูโรต่อเดือน ยกเลิกสำหรับผู้ได้รับเงินบำนาญเกินกว่า 2,500 ยูโรต่อเดือน

- การจ่ายคืนภาษีพิเศษตามเงินบำนาญที่ได้รับ

- มีการเตรียมแก้กฎหมายเกี่ยวกับการลาหยุดงานและการจ่ายค่าทำงานล่วงเวลา

- ตั้งภาษีพิเศษเพื่อเรียกเก็บผลกำไรของบริษัท

- เพิ่มภาษีมูลค่าเพิ่มเป็น 23%, 11% และ 5.5%

- เพิ่มภาษีสินค้าฟุ่มเฟือย 10% และภาษีแอลกอฮอล์ ยาสูบและเชื้อเพลิง

- การปรับอายุเกษียณของชายและหญิงให้เท่ากัน

- การจัดตั้งกองทุนเสถียรภาพการเงิน

- อายุเกษียณเฉลี่ยของลูกจ้างในภาคเอกชนเพิ่มขึ้นจาก 61 เป็น 65 ปี[82]

- ลดจำนวนบริษัทของเอกชนลงจาก 6,000 เหลือ 2,000 แห่ง[82]

เมื่อวันที่ 5 พฤษภาคม พ.ศ. 2553 การนัดหยุดงานทั่วไปทั่วประเทศมีขึ้นในกรุงเอเธนส์ เพื่อประท้วงต่อการลดค่าใช้จ่ายและการเพิ่มภาษี มีผู้เสียชีวิต 3 คน ได้รับบาดเจ็บหลายสิบคน และถูกจับกุม 107 คน[83]

ความเสี่ยงการผิดชำระหนี้ แก้

เมื่อไม่ได้รับความตกลงให้เงินช่วยเหลือ จึงมีความเป็นไปได้ที่ว่ากรีซจะถูกบีบให้ผิดชำระหนี้ในหนี้บางส่วนของตน เบี้ยประกันของหนี้สินกรีซเพิ่มสูงขึ้นจนถึงระดับที่แสดงให้เห็นว่า มีโอกาสสูงที่กรีซจะผิดชำระหนี้หรือต้องปรับโครงสร้างใหม่ นักวิเคราะห์ชี้ว่าโอกาสที่รัฐบาลกรีซจะผิดชำระหนี้หรือต้องปรับโครงสร้างใหม่นั้นอยู่ระหว่าง 25-90%[84][85] การผิดชำระหนี้นั้นมีแนวโน้มสูงว่าจะเกิดขึ้นในรูปของการปรับโครงสร้าง โดยกรีซจะจ่ายเงินคืนแก่เจ้าหนี้เฉพาะหนี้บางส่วนเท่านั้น อาจเพียง 50 หรือ 25%[86] พฤติการณ์ดังกล่าวจะทำให้อัตราดอกเบี้ยระหว่างธนาคารเงินสกุลยูโรไม่มั่นคง ซึ่งจะต้องได้รับการสนับสนุนจากความมั่นคงของรัฐบาล[87]

เนื่องจากกรีซเป็นสมาชิกยูโรโซน มัจึงไม่สามารถกระตุ้นเศรษฐกิจได้ฝ่ายเดียวด้วยนโยบายการเงินได้ ยกตัวอย่างเช่น ธนาคารกลางสหรัฐอเมริกาขยายงบดุลอีก 1.3 ล้านล้านดอลล่าร์สหรัฐนับตั้งแต่เกิดวิกฤตการเงินทั่วโลกขึ้น ที่สำคัญคือการพิมพ์เงินเพิ่มและอัดฉีดเงินเข้าสู่ระบบโดยการซื้อหนี้ค้างชำระ[88]

ผลกระทบโดยรวมจากความเป็นไปได้ที่ว่ากรีซอาจผิดชำระหนี้จะส่งผลกระทบต่อเศรษฐกิจยุโรปโดยรวมไม่มากนัก เศรษฐกิจกรีซคิดเป็น 2.5% ของเศรษฐกิจยูโรโซน[89] ยิ่งความเป็นไปได้ที่ว่ากรีซจะผิดชำระหนี้มากยิ่งขึ้นเท่าใด ก็ยิ่งทำให้นักลงทุนสูญเสียความมั่นใจในประเทศยูโรโซนอื่นตามไปด้วย ความกังวลดังกล่าวมุ่งไปยังโปรตุเกสและไอร์แลนด์ ซึ่งทั้งสองประเทศมีหนี้สูงและประเด็นการขาดดุล[90] อิตาลีเองก็มีหนี้สูง แต่สถานะงบประมาณแผ่นดินยังดีกว่าค่าเฉลี่ยของประเทศยุโรปทั้งหมด และไม่ถูกพิจารณาอยู่ในกลุ่มประเทศที่มีความเสี่ยงสูงสุด[91] ด้านสเปนมีหนี้ต่ำเมื่อเทียบกับกลุ่มประเทศพัฒนาแล้ว คิดเป็นเพียง 53% ของจีดีพี ในปี พ.ศ. 2553 น้อยกว่าเยอรมนี ฝรั่งเศสหรือสหรัฐอเมริกาถึงมากกว่า 20% และน้อยกว่าอิตาลี ไอร์แลนด์ และกรีซถึงมากกว่า 60%[92] ทั้งยังไม่เผชิญความเสี่ยงที่จะผิดชำระหนี้แต่อย่างใด[93] สเปนและอิตาลีมีเศรษฐกิจที่ใหญ่กว่าและมีความสำคัญมากกว่ากรีซ ทั้งสองประเทศมีหนี้ส่วนใหญ่ควบคุมอยู่ภายในประเทศ และมีสถานะทางการเงินดีกว่ากรีซและโปรตุเกส ทำให้การผิดชำระหนี้มีแนวโน้มน้อยที่จะเกิดขึ้น นอกเสียจากว่าสถานการณ์จะเลวร้ายลงกว่านี้[94]

การกระจายไปนอกกรีซ แก้

หนึ่งในความกังวลที่เป็นศูนย์กลางก่อนหน้าจะมีการให้เงินช่วยเหลือนั้น คือว่าวิกฤตครั้งนี้อาจลุกลามออกไปนอกประเทศกรีซ วิกฤตการณ์ดังกล่าวทำให้ความเชื่อมั่นในเศรษฐกิจประเทศยุโรปอื่น ๆ ลดลงตามไปด้วย ไอร์แลนด์ ที่มีหนี้สาธารณะ 14.3% ของจีดีพี สหราชอาณาจักร ที่มีหนี้สาธารณะ 12.6% สเปน ที่มีหนี้สาธารณะ 11.2% และโปรตุเกส ที่มีหนี้สาธารณะ 9.4% เป็นกลุ่มประเทศที่มีความเสี่ยงสูงสุด[95][96][97]

ในปี พ.ศ. 2553 องค์การเพื่อความร่วมมือทางเศรษฐกิจและการพัฒนา (OECD) ได้พยากรณ์ว่าจะมีการเพิ่มพันธบัตรรัฐบาลอีกถึง 16 ล้านล้านดอลล่าร์สหรัฐในประเทศสมาชิก 30 ประเทศ กรีซเป็นตัวอย่างที่โดดเด่นของประเทศอุตสาหกรรมที่ประสบกับความยุ่งยากในตลาดจากระดับหนี้ที่สูงขึ้น แม้กระทั่งประเทศอย่างสหรัฐอเมริกา เยอรมนีและสหราชอาณาจักร ก็ได้เคยเจอกับช่วงเวลาที่มีปัญหาเมื่อนักลงทุนผละหนีการประมูลพันธบัตรรัฐบาล เนื่องจากความกังวลเกี่ยวกับการเงินสาธารณะและเศรษฐกิจ[98]

อ้างอิง แก้

- ↑ "Long-term interest rate statistics for EU Member States". ECB. 12 July 2011. สืบค้นเมื่อ 22 July 2011.

- ↑ Wearden, Graeme (20 กันยายน 2011). "EU debt crisis: Italy hit with rating downgrade". The Guardian. UK. สืบค้นเมื่อ 20 กันยายน 2011.

- ↑ Terry Gross (2011-10-04). "NPR-Michael Lewis-How the Financial Crisis Created a New Third World-October 2011". Npr.org. สืบค้นเมื่อ 2012-07-07.

- ↑ Koba, Mark (13 มิถุนายน 2012). "CNBC-Europe's Economic Crisis-What You Need to Know-Mark Thoma-June 13, 2012". Finance.yahoo.com. เก็บจากแหล่งเดิมเมื่อ 17 ธันวาคม 2012. สืบค้นเมื่อ 7 กรกฎาคม 2012.

- ↑ George Matlock (16 กุมภาพันธ์ 2010). "Peripheral euro zone government bond spreads widen". Reuters. คลังข้อมูลเก่าเก็บจากแหล่งเดิมเมื่อ 20 กันยายน 2020. สืบค้นเมื่อ 28 เมษายน 2010.

- ↑ "Acropolis now". The Economist. 29 April 2010. สืบค้นเมื่อ 22 June 2011.

- ↑ Brian Blackstone; Tom Lauricella; Neil Shah (5 February 2010). "Global Markets Shudder: Doubts About U.S. Economy and a Debt Crunch in Europe Jolt Hopes for a Recovery". The Wall Street Journal. สืบค้นเมื่อ 10 May 2010.

- ↑ Bruce Walker (9 เมษายน 2010). "Greek Debt Crisis Worsens". The New American. คลังข้อมูลเก่าเก็บจากแหล่งเดิมเมื่อ 13 เมษายน 2010. สืบค้นเมื่อ 28 เมษายน 2010.

- ↑ "Greek/German bond yield spread more than 1,000 bps". Financialmirror.com. 28 April 2010. คลังข้อมูลเก่าเก็บจากแหล่งเดิมเมื่อ 2020-06-01. สืบค้นเมื่อ 5 May 2010.

- ↑ "Gilt yields rise amid UK debt concerns". Financial Times. 18 February 2010. สืบค้นเมื่อ 15 April 2011.

- ↑ "How the Euro Became Europe's Greatest Threat," Der Spiegel, 20 June 2011.

- ↑ "Greek debt crisis: eurozone ministers meet amid deepening gloom," The Guardian, 19 June 2011.

- ↑ "A long day in Greece," The Economist, 16 June 2011

- ↑ "Athens protests: Syntagma Square on frontline of European austerity protests," The Guardian, 19 June 2011.

- ↑ "EU leaders pledge to do what is needed to help Greece". BBC, 23 June 2011

- ↑ "Britain's deficit third worst in the world, table". The Daily Telegraph. London. 19 February 2010. คลังข้อมูลเก่าเก็บจากแหล่งเดิมเมื่อ 2010-02-22. สืบค้นเมื่อ 29 April 2010.

- ↑ "Fiscal Deficit and Unemployment Rate, FT". สืบค้นเมื่อ 5 May 2010.

- ↑ "Timeline: Greece's economic crisis". Reuters. 3 February 2010. สืบค้นเมื่อ 29 April 2010.

- ↑ "EU ministers offer 750bn-euro plan to support currency". BBC News. 10 พฤษภาคม 2010. สืบค้นเมื่อ 11 พฤษภาคม 2010.

- ↑ Gabi Thesing; Flavia Krause-Jackson (3 May 2010). "Greece Gets $146 Billion Rescue in EU, IMF Package". Bloomberg. สืบค้นเมื่อ 10 May 2010.

- ↑ Treanor, Jill; Elliott, Larry (24 November 2010). "Ireland to get €85bn loan in deal that will nationalise its banks". The Guardian. สืบค้นเมื่อ 19 May 2011.

- ↑ Sarah Butler (11 April 2011). "Portugal prepares to meet EU and IMF to negotiate bail-out". The Daily Telegraph. UK. สืบค้นเมื่อ 18 April 2011.

- ↑ Portugal's 78bn euro bail-out is formally approved BBC News Business, 16 May 2011, Retrieved 19 May 2011

- ↑ Forelle, Charles; David Gauthier-Villars; Marcus Walker (3 Nov 2011). "Europe Gives Greece an Ultimatum". Wall Street Journal. สืบค้นเมื่อ 2 Nov 2011.

- ↑ Pidd, Helen (2011-12-02). "Angela Merkel vows to create 'fiscal union' across eurozone". London: Guardian. สืบค้นเมื่อ 2011-12-02.

- ↑ "European fiscal union: what the experts say". London: Guardian. 2011-12-02. สืบค้นเมื่อ 2011-12-02.

- ↑ "How the Euro Became Europe's Greatest Threat". Der Spiegel. 20 June 2011.

- ↑ "RPT-UPDATE 1-Schaeuble says markets have confidence in euro". Reuters. 22 สิงหาคม 2011.

- ↑ Euro in US Dollar

- ↑ "Puzzle over euro's "mysterious" stability". Reuters. 15 November 2011. คลังข้อมูลเก่าเก็บจากแหล่งเดิมเมื่อ 2015-07-13. สืบค้นเมื่อ 2012-03-04.

- ↑ "The Euro's PIG-Headed Masters". Project Syndicate. 3 มิถุนายน 2011.

- ↑ NYT Review of Books-Touring the Ruins of the Old Economy-September 2011

- ↑ 33.0 33.1 33.2 Lewis, Michael (2011). Boomerang – Travels in the New Third World. Norton. ISBN 978-0-393-08181-7.

- ↑ NPR-The Giant Pool of Money-May 2008

- ↑ NYT-It's All Connected-An Overview of the Euro Crisis-October 2011

- ↑ NYT-It's All Connected-A Spectators Guide to the Euro Crisis

- ↑ The Economist-No Big Bazooka-October 29, 2011

- ↑ "Merkel Slams Euro Speculation, Warns of 'Resentment' (Update 1)". BusinessWeek. 23 February 2010. สืบค้นเมื่อ 28 April 2010.

- ↑ Laurence Knight (22 December 2010). "Europe's Eastern Periphery". BBC. สืบค้นเมื่อ 17 May 2011.

- ↑ "PIIGS Definition". investopedia.com. สืบค้นเมื่อ 17 May 2011.

- ↑ Bernd Riegert. "Europe's next bankruptcy candidates?". dw-world.com. สืบค้นเมื่อ 17 May 2011.

- ↑ Nikolaos D. Philippas. "Ζωώδη Ένστικτα και Οικονομικές Καταστροφές" (ภาษากรีก). skai.gr. คลังข้อมูลเก่าเก็บจากแหล่งเดิมเมื่อ 2020-06-23. สืบค้นเมื่อ 17 May 2011.

- ↑ Louise Story; Landon Thomas Jr.; Nelson D. Schwartz (14 February 2010). "Wall St. Helped to Mask Debt Fueling Europe's Crisis". New York Times. New York. pp. A1. สืบค้นเมื่อ 19 September 2011.

- ↑ 44.0 44.1 Michael Simkovic, Secret Liens and the Financial Crisis of 2008, American Bankruptcy Law Journal, Vol. 83, p. 253, 2009

- ↑ Michael Simkovic, Bankruptcy Immunities, Transparency, and Capital Structure, Presentation at the World Bank, January 11, 2011

- ↑ Michael Simkovic, Paving the Way for the Next Financial Crisis, Banking & Financial Services Policy Report, Vol. 29, No. 3, 2010

- ↑ Manolopoulos, J. Greece's 'Odious' Debt: The Looting of the Hellenic Republic by the Euro, the Political Elite and the Investment Community. London: Anthem Press. คลังข้อมูลเก่าเก็บจากแหล่งเดิมเมื่อ 2011-08-17. สืบค้นเมื่อ 2011-11-13.

- ↑ "Manifeste d'économistes atterrés". Atterres. 27 ตุลาคม 2011. คลังข้อมูลเก่าเก็บจากแหล่งเดิมเมื่อ 28 พฤศจิกายน 2011. สืบค้นเมื่อ 19 ธันวาคม 2011. ("English version manifesto". คลังข้อมูลเก่าเก็บจากแหล่งเดิมเมื่อ 26 เมษายน 2012.)

- ↑ "Eurozone Problems". New York Times. 30 มกราคม 2012. สืบค้นเมื่อ 4 กุมภาพันธ์ 2012.

- ↑ 50.0 50.1 "State of the Union: Can the euro zone survive its debt crisis? (p.4)" (PDF). Economist Intelligence Unit. 1 มีนาคม 2011. สืบค้นเมื่อ 1 ธันวาคม 2011.

- ↑ Martin Wolf (6 ธันวาคม 2011). "Merkozy failed to save the eurozone". The Financial Times. สืบค้นเมื่อ 9 ธันวาคม 2011.

- ↑ 52.0 52.1 "COMMERCIAL TRANSACTIONS OF GREECE (Estimations) : October 2011" (PDF). www.statistics.gr. Hellenic Statistical Authority. 9 ธันวาคม 2011. คลังข้อมูลเก่าเก็บจากแหล่งเดิม (PDF)เมื่อ 7 เมษายน 2012. สืบค้นเมื่อ 8 ธันวาคม 2011.

- ↑ Project Syndicate-Martin Feldstein-The French Don't Get It-December 2011

- ↑ Inman, Phillip (2012-01-03). "If surpluses cause as many problems as debts, maybe we need to tax creditors". The Guardian. UK. สืบค้นเมื่อ 2012-01-03.

- ↑ Liz Alderman; Susanne Craig (November 10, 2011). "Europe's Banks Turned to Safe Bonds and Found Illusion". The New York Times. สืบค้นเมื่อ November 11, 2011.

- ↑ "Greece: Foreign Capital Inflows Up « Embassy of Greece in Poland Press & Communication Office". Greeceinfo.wordpress.com. 17 September 2009. สืบค้นเมื่อ 5 May 2010.

- ↑ Floudas, Demetrius A (March 2010). "The Greek Financial Crisis 2010: Chimerae and Pandaemonium". Hughes Hall Seminar Series: University of Cambridge.

- ↑ "Back down to earth with a bang" (ภาษาอังกฤษ). Kathimerini. 3 มีนาคม 2010. สืบค้นเมื่อ 12 พฤษภาคม 2010.

- ↑ 59.0 59.1 Tristan Berteloot; Donald Hebert (29 April 2010). "Onze questions-réponses sur la crise grecque – Économie – L'Obs" (ภาษาฝรั่งเศส). NouvelObs.com. สืบค้นเมื่อ 20 January 2020.

- ↑ Aoife White (12 มกราคม 2010). "EU Stats Office: Greek Economy Figures Unreliable". Brussels: The Associated Press. คลังข้อมูลเก่าเก็บจากแหล่งเดิมเมื่อ 7 ตุลาคม 2010 – โดยทาง ABC News.

- ↑ "Rehn: No other state will need a bail-out – EU Observer". สืบค้นเมื่อ 6 May 2010.

- ↑ "Greece Paid Goldman $300 Million To Help It Hide Its Ballooning Debts – Business Insider". สืบค้นเมื่อ 6 May 2010.

- ↑ Story, Louise; Thomas Jr, Landon; Schwartz, Nelson D. (14 February 2010). "Wall St. Helped to Mask Debt Fueling Europe's Crisis". The New York Times. สืบค้นเมื่อ 6 May 2010.

- ↑ "Greece's sovereign-debt crunch: A very European crisis". The Economist. 4 กุมภาพันธ์ 2010. สืบค้นเมื่อ 2 พฤษภาคม 2010.

- ↑ "Greek Deficit Revised to 13.6%; Moody's Cuts Rating (Update2) – Bloomberg.com". สืบค้นเมื่อ 2 May 2010.

- ↑ "Britain's deficit third worst in the world, table – Telegraph". The Daily Telegraph. London. 19 February 2010. คลังข้อมูลเก่าเก็บจากแหล่งเดิมเมื่อ 2010-02-22. สืบค้นเมื่อ 2 May 2010.

- ↑ "Greek Debt Concerns Dominate – Who Will Be Next? – Seeking Alpha". สืบค้นเมื่อ 2 May 2010.

- ↑ "Greece's sovereign-debt crisis: Still in a spin". The Economist. 15 เมษายน 2010. สืบค้นเมื่อ 2 พฤษภาคม 2010.

- ↑ 69.0 69.1 Ewing, Jack (27 April 2010). "Cuts to Debt Rating Stir Anxiety in Europe". The New York Times.

- ↑ "BBC News – Greek credit status downgraded to 'junk'". 27 April 2010. สืบค้นเมื่อ 2 May 2010.

- ↑ "Markets hit by Greece junk rating". BBC News. 27 April 2010.

- ↑ "Timeline: Greece's economic crisis". Reuters. 3 March 2010. สืบค้นเมื่อ 2 May 2010.

- ↑ "ECB: Long-term interest rates". สืบค้นเมื่อ 2 May 2010.

- ↑ Ingrid Melander (5 March 2010). "Greek parliament passes austerity bill". Reuters. สืบค้นเมื่อ 6 May 2010.

- ↑ "Greece seeks activation of €45 billion aid package". Irish Times. 23 April 2010. คลังข้อมูลเก่าเก็บจากแหล่งเดิมเมื่อ 2011-11-03. สืบค้นเมื่อ 6 May 2010.

- ↑ "Greek minister says IMF debt talks are 'going well'". BBC. 25 April 2010. สืบค้นเมื่อ 6 May 2010.

- ↑ Christos Ziotis; Natalie Weeks (20 April 2010). "Greek Bailout Talks Could Take Three Weeks; Bond Payment Looms". Bloomberg. สืบค้นเมื่อ 6 May 2010.

- ↑ Steven Erlanger (24 March 2010). "Europe Looks at the I.M.F. With Unease as Greece Struggles". The New York Times. สืบค้นเมื่อ 6 May 2010.

- ↑ Gabi Thesing; Flavia Krause-Jackson (3 May 2010). "Greece Gets $146 Billion Rescue in EU, IMF Package". Bloomberg. สืบค้นเมื่อ 6 May 2010.

- ↑ Kerin Hope (2 May 2010). "EU puts positive spin on Greek rescue". Financial Times. สืบค้นเมื่อ 6 May 2010.

- ↑ "Τα βασικό πακέτο μέτρων" [Fourth raft of new measures] (ภาษากรีก). In.gr. 2 May 2010. คลังข้อมูลเก่าเก็บจากแหล่งเดิมเมื่อ 2010-05-05. สืบค้นเมื่อ 2011-05-22.

- ↑ 82.0 82.1 Friedman, Thomas L. (14 May 2010). "Greece's newest odyssey". San Diego, California: San Diego Union-Tribune. pp. B6.

- ↑ Dan Bilefsky; Judy Dempsey (5 May 2010). "Three Reported Killed in Greek Protests". The New York Times. สืบค้นเมื่อ 5 May 2010.

- ↑ "'De-facto' Greek default 80% sure: Global Insight – MarketWatch". MarketWatch. 28 April 2010. สืบค้นเมื่อ 2 May 2010.

- ↑ "cnbc: countries probable to default". CNBC. 1 March 2010. คลังข้อมูลเก่าเก็บจากแหล่งเดิมเมื่อ 2011-06-10. สืบค้นเมื่อ 2011-05-23.

- ↑ "Greece Turning Viral Sparks Search for EU Solutions (Update2) – Bloomberg.com". Bloomberg. 29 April 2010. สืบค้นเมื่อ 2 May 2010.

- ↑ "Roubini on Greece , Analysis & Opinion ,". Blogs.reuters.com. 27 April 2010. คลังข้อมูลเก่าเก็บจากแหล่งเดิมเมื่อ 2010-05-01. สืบค้นเมื่อ 5 May 2010.

- ↑ Frierson, Burton (14 January 2010). "Fed's balance sheet liabilities hit record". Reuters.

- ↑ "UPDATE: Greek, Spain, Portugal Debt Insurance Costs Fall Sharply – WSJ.com". The Wall Street Journal. 29 April 2010. เก็บจากแหล่งเดิมเมื่อ 2010-05-02. สืบค้นเมื่อ 2011-05-23.

- ↑ "BBC News – Q&A: Greece's economic woes". BBC. 30 April 2010. สืบค้นเมื่อ 2 May 2010.

- ↑ "Italy Not Among Most at Risk in Crisis, Moody's Says (Update1)". Bloomberg. 7 May 2010. สืบค้นเมื่อ 10 May 2010.

- ↑ "Finfacts Ireland Missing Page". Finfacts.ie. สืบค้นเมื่อ 15 April 2011.

- ↑ Murado, Miguel-Anxo (1 May 2010). "Repeat with us: Spain is not Greece". The Guardian. London.

- ↑ "Daniel Gros: The Euro Can Survive a Greek Default – WSJ.com". The Wall Street Journal. 29 April 2010. สืบค้นเมื่อ 2 May 2010.

- ↑ Abigail Moses (26 April 2010). "Greek Contagion Concern Spurs Sovereign Default Risk to Record". Bloomberg. สืบค้นเมื่อ 30 April 2010.

- ↑ O'Grady, Sean; Lichfield, John (7 May 2010), "'Very real' threat that Greek contagion could spread to Britain", The Independent, London

- ↑ Duncan, Hugo (8 February 2010), "Pound dives amid fear of UK debt crisis", London Evening Standard, คลังข้อมูลเก่าเก็บจากแหล่งเดิมเมื่อ 2011-06-06, สืบค้นเมื่อ 2011-05-23

- ↑ "/ Reports – Sovereigns: Debt levels raise fears of further downgrades". Financial Times. 24 February 2010. สืบค้นเมื่อ 5 May 2010.

แหล่งข้อมูลอื่น แก้

- Google – public data: Government Debt in Europe

- Diagram of Interlocking Debt Positions of European Countries New York Times 1 พฤษภาคม 2010

- Interactive Map of the Debt Crisis Economist Magazine, 9 กุมภาพันธ์ 2011